A informação deve ser prestada pelo declarante que, em função do decidido nos processos trabalhistas for obrigado a recolher as contribuições sociais previdenciárias e as destinadas a terceiros e/ou o imposto de renda retido da pessoa física. Também deve ser informado caso o declarante tenha pago rendimentos de trabalho sujeitos a legislação do Imposto de Renda, ainda que não tenha IRRF a recolher.

Na existência de pagamento de diversos trabalhadores vinculados a um mesmo processo o declarante deve enviar o evento S-2501 com todos os processos vinculados em um único registro.

Para cadastrar o tributo trabalhista e efetuar o envio do S-2501 ao eSocial acesse o menu Esocial -> Processo Trabalhista -> Informações de Tributos (S-2501)

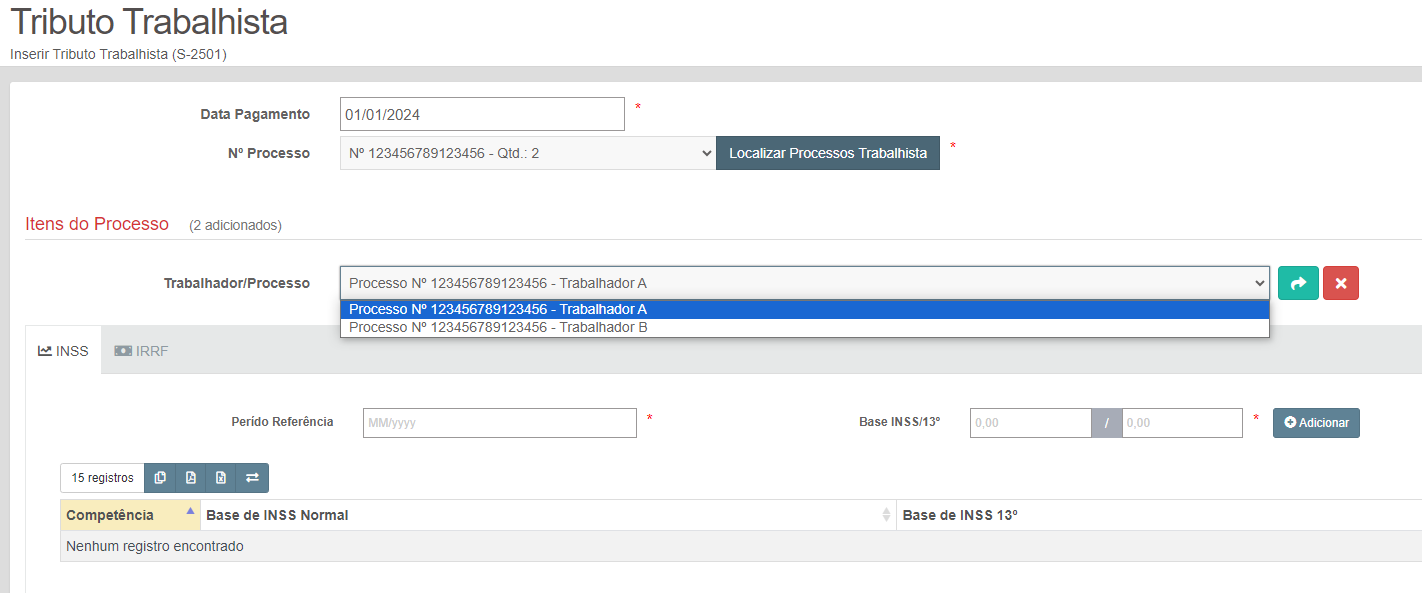

- Preencha a data de pagamento;

- O sistema já trará os processos cadastrados por meio do S-2500 para seleção por parte do usuário;

- Após selecionar um processo, informe quais trabalhadores possuirão parcelas apuradas/pagas;

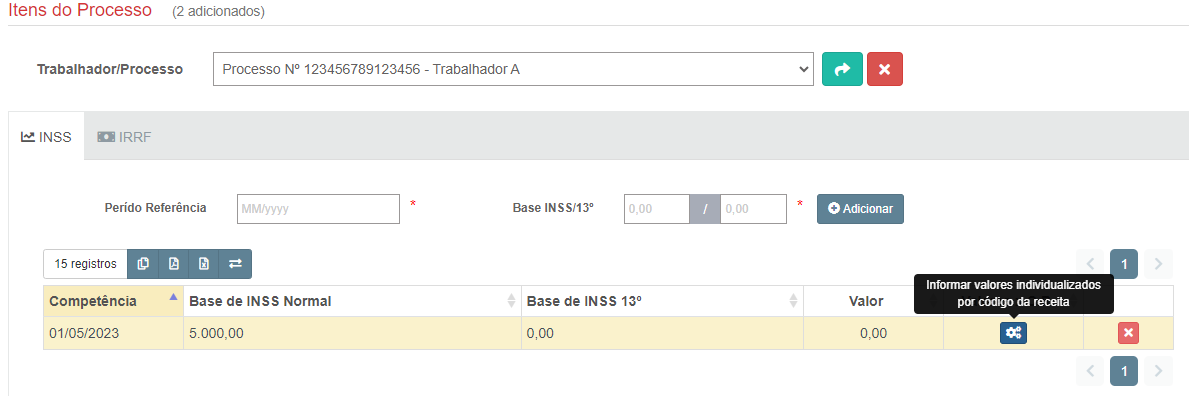

- Com um Trabalhador/Processo selecionado preencha as informações de apuração de INSS:

- Informe o período de referência discutido. Esse período deve estar compreendido pelo S-2500;

- Efetue o detalhamento da apuração de INSS por código da receita

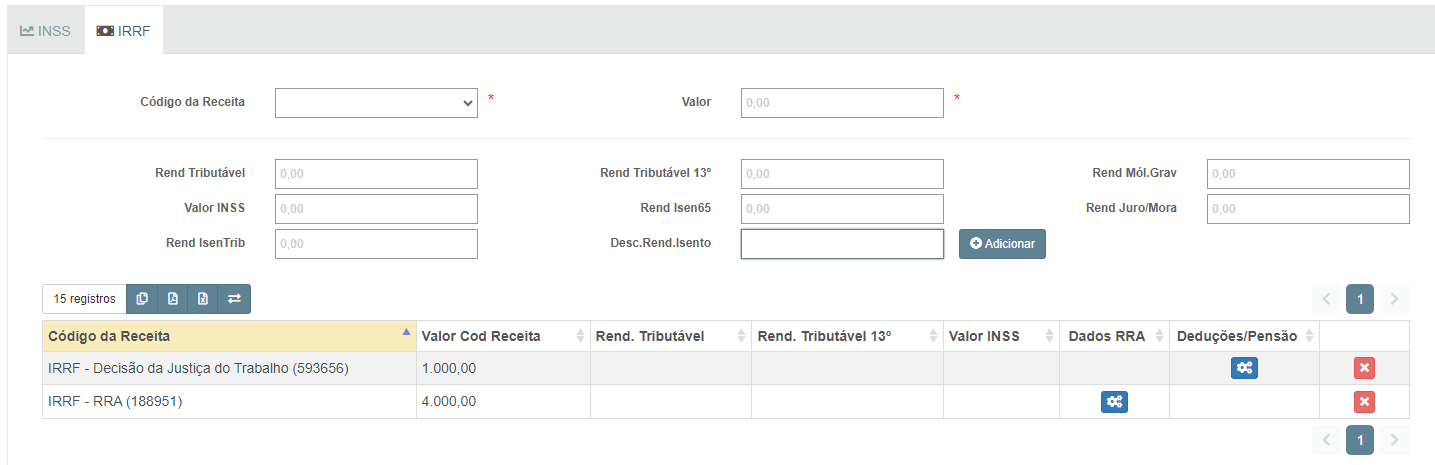

- Preencha as informações referente a apuração de IRRF:

- As informações de Deduções/Pensão alimentícia podem ser informadas por meio do botão disponível após adicionar o item do IRRF;

- O rendimento tributável de RRA exige o preenchimento de um outro conjunto de informações: Meses RRA, Descrição RRA, Despesas Judiciais e Despesas com Advogados;

- No rendimento de RRA ao existir despesas com advogados é necessário que seja efetuado o detalhamento do valor pago a cada CNPJ/CPF;

IMPORTANTE: Após cadastrado o tributo trabalhista efetue o envio ao eSocial por meio dos ícones disponíveis na tela de consulta.